如何理解Solv Protocol推出的质押抽象层(SAL)?

作者:haotian

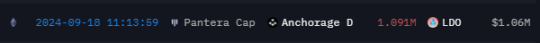

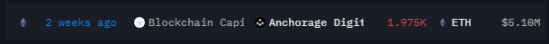

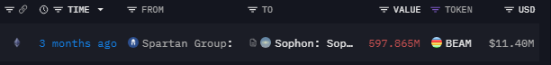

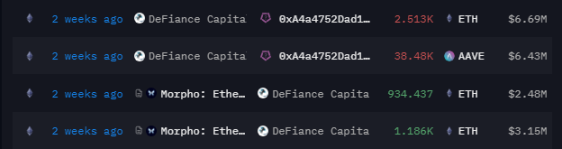

比特币质押协议 @SolvProtocol 完成了新一轮$11M美元的融资,总融资额度达到了$25M,而其质押调度中心也已汇聚了包括SolvBTC.BBN、SolvBTC.ENA、SolvBTC.CORE等超2万枚BTC流动性。

且最近,Solv提出了Staking Abstraction layer(SAL)质押抽象层的概念,该如何理解呢?简单谈谈我的看法:

1)有人把Solv Protocol归类到了Babylon生态,理由是Solv为Babylon提供了20%以上的BTC质押资产,且为Babylon生态的流动性主要提供者。这么理解也说得过去,但手握大量流动性的Solv Protocol并不局限于此,二者准确说应属于“平行”关系。

理由是:虽然Babylon在BTCFi方向利用精密加密算法锁定Native BTC资产,可以赋予Solv、Lombard等平台一部分安全共识,但Babylon并没有原始流动性产生,Babylon生态的流动性是由Solv等平台提供。

简单理解,如果把Babylon当成比特币生态的Eigenlayer的话,Solv Protocol卡位的角色应该为Lido,Solv提供了质押资产流动性,而Babylon在其基础上进行了叙事加强而已。二者自始至终都是合作共赢的关系,并不存在矛盾和违和之处。

2)正因为手里有流动性王牌,Solv才提出了Staking Abstraction layer(SAL)质押抽象层的新叙事概念,目标进一步聚合全链分散的BTC流动性,并提供一个可扩展且透明的统一解决方案。

Solv Protocl质押抽象层目标要吸纳以太坊EVM、BNBChain、CeDeFi等诸多场景的BTC流动性,为这些同构或异构链资产提供统一、透明化应用标准。如果说Babylon吸收的只是原生BTC流动性,Solv则可以整合BTC资产相关的一切流动性,并通过平台统一调度。

具体而言:SAL质押抽象层由一系列智能合约构成,可以简化用户与比特币质押协议的交互,促成便捷的质押体验,同时该抽象层会定义一整套包括LST资产发行、分布式节点质押验证,收益分配和Slash规则等等通用功能。

比如:LST发行方可以包括Solv、Lombard、BedRock等在内的LST协议;质押验证者则可以是 包括CeFFu、Cobo、Fireblocks等在内的有资质完整资产存储实体;而收益分配者,则可以包含Pendle、Antalpha等DeFi协议等等。

商业视角看,Solv抓住了比特币流动性过于分散的问题,试图构建流动性聚合服务层来加速BTC资产的汇聚和应用流通。

3)为何Solv Protocol要做这样的事? 仅仅靠不断做大BTC资金池不行吗?这和BTCFi赛道特性有关,由于BTC资产应用场景很广泛,从DeFi Wrapped版到冷钱包存放的原始资产,再到流入贝莱德等ETF基金的资产等等,做统一比特币资产调度平台,看似简单,实则并不仅仅局限在链上,还要协调各个领域的资源、处理好各种关系,最终连接相关资产“上链”。

某种程度上,Solv要做的Staking Abstraction layer按照其愿景描述,就是要让分散在不同环境下(链上、链下)的BTC都能够有统一的标准流通和应用,进而释放BTCFi的潜力和价值。

试想,在智能合约各项infra高度完善的以太坊上,ETH质押率金维持在28%,未来要不断放大分散BTC质押率并让其在资产生息上大放异彩,还有多远的路要走?

比特币行情

——