Arthur Hayes:失控的美国财政赤字对比特币价格有何影响?

原标题:Boom Times... Delayed

作者:Arthur Hayes,BitMEX创始人;编译:邓通,金色财经

就像巴甫洛夫的狗一样,我们都认为对降息的正确反应是 BTFD。这种行为反应根植于最近对美国治下的和平时期通胀低迷的记忆。每当有通货紧缩的威胁时,这对金融资产持有者(也就是有钱人)来说是可怕的,美联储(Fed)就会通过按下印钞机上的 Brrr 按钮做出有力的回应。美元是全球储备货币,为世界创造了宽松的货币条件。

全球财政政策为对抗大流行而采取的效果结束了通货紧缩时代,迎来了通货膨胀时代。各国央行迟迟承认了 COVID-19 的通胀影响,为货币和财政政策辩护,并加息。全球债券市场,最重要的是美国债券市场,相信我们的货币大师们对战胜通胀的认真态度。然而,人们的假设是,各央行掌舵人将继续提高货币价格并减少货币供应量以安抚债券市场。鉴于当前的政治气氛,这是一个非常可疑的假设。

我将重点关注美国国债市场,因为由于美元作为全球储备货币的作用,它是全球最关键的债务市场。无论发行哪种货币,所有其他债务工具都会以某种方式对国债收益率做出反应。债券收益率结合了市场对增长和通胀的预期。金发姑娘经济情景是增长而几乎没有通胀。大灰狼经济情景是增长而通胀率很高。

美联储以自 1980 年代初以来最快的速度提高政策利率,使国债市场相信它是认真对抗通胀的。从 2022 年 3 月到 2023 年 7 月,美联储在每次会议上都将利率提高至少 0.25%。在此期间,即使政府操纵的通胀指数创下 40 年来的新高,10 年期美国国债收益率也从未超过 4%。市场对美联储将继续加息以消除通胀感到满意,因此长期收益率不会趋于渐进。

美国消费者物价指数(白色)、10 年期美国国债收益率(金色)、联邦基金上限(绿色)

这一切都在 2023 年 8 月杰克逊霍尔中央混蛋会议上发生了改变。鲍威尔表示,美联储将在即将召开的 9 月会议上暂停加息。但通胀的幽灵仍然困扰着市场。这主要是因为通胀主要是由政府支出增加推动的,而且没有减弱的迹象。

麻省理工学院经济学家发现,政府支出是引发通货膨胀的罪魁祸首。

一方面,政客们知道高通胀会降低他们连任的机会。但另一方面,通过货币贬值向选民提供免费的东西会增加他们连任的机会。如果你只向你的小圈子发放好东西,但这些好东西的支付者是你的对手和支持者辛苦赚来的积蓄中的较大者,那么政治上的算计就倾向于增加政府支出。结果,你永远不会被选下台。这正是美国总统拜登政府奉行的政策。

政府总支出达到和平时期的最高水平。当然,我使用“和平”一词是相对的,只关注帝国公民的感受;对于那些因为美国制造的武器落入那些推进民主的人手中而死亡和继续死亡的可怜灵魂来说,过去几年很难说是和平的。

如果提高税收来支付慷慨的支出,那么支出就不是问题了。然而,对于现任政治家来说,提高税收是一件非常不受欢迎的事情。因此,它没有发生。

在这样的财政背景下,美联储主席鲍威尔于 2023 年 8 月 23 日在杰克逊霍尔会议上暗示,他们将在即将召开的 9 月会议上暂停加息。美联储加息的次数越多,政府为赤字融资的成本就越高。美联储可以通过提高赤字融资成本来制止这种肆意支出。支出是美联储试图平息通胀的主要驱动因素,但它拒绝继续加息以取得成功。因此,市场将为美联储完成工作。

讲话后,10 年期美国国债收益率开始从约 4.4% 迅速上升至 5%。考虑到即使在 2022 年通胀率为 9% 的情况下,10 年期收益率也仅在 2% 左右徘徊,这相当令人震惊;18 个月后,在通胀率降至约 3% 后,10 年期收益率正向 5% 迈进。利率上升导致股市回调 10%,更重要的是,重新引发了人们对美国地区银行因国债投资组合亏损而再次倒闭的担忧。面对政府赤字融资成本上升、股市下跌导致资本利得税收入减少以及潜在的银行业危机,坏女孩耶伦介入,提供美元流动性并结束溃败。

正如我在文章《坏女孩》中所写,耶伦给出了前瞻性指引,即美国财政部将发行更多国库券 (T-bills)。这样做的净效应是将资金从美联储的逆回购计划 (RRP) 中撤出,投入国库券,这些国库券可以在整个金融系统中重新利用。该公告于 2024 年 11 月 1 日发布,开启了股票、债券以及最重要的加密货币的牛市。

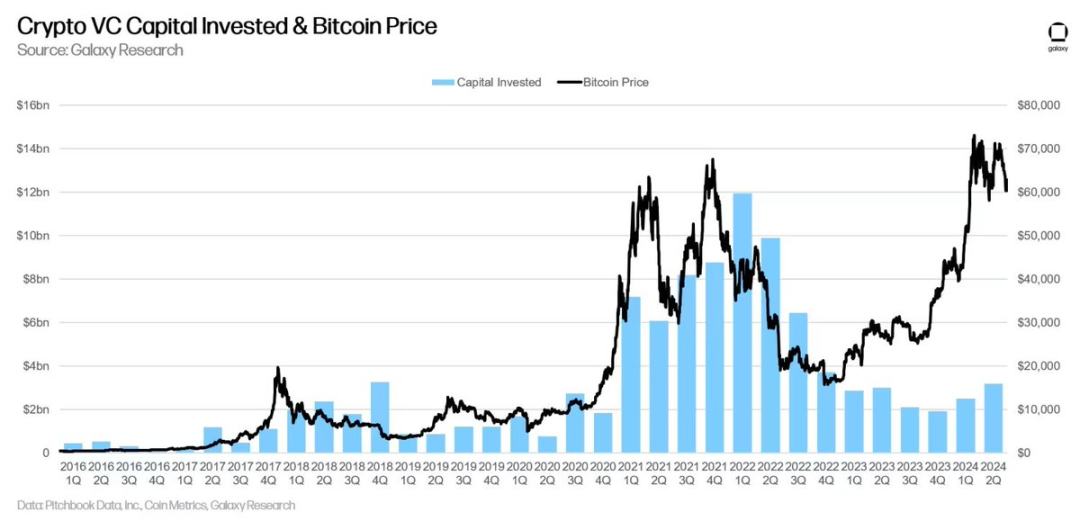

2023年8月底至10月底,比特币一直震荡,但在耶伦注入流动性之后,比特币开始起飞,并在今年3月创下历史新高。

BTC后市行情如何?

历史从不重演,但总是押韵的。我在上一篇文章《Sugar High》(可点击金色财经文章《Arthur Hayes:美国的牛顿政治物理学 对BTC意味着什么》)中没有意识到这一点,我在那篇文章中谈到了鲍威尔薪资调整的影响。我有点不安,因为我对即将到来的降息对风险市场的积极影响持有一致的看法。在去首尔的路上,我碰巧看了一眼我的彭博观察名单,我在那里跟踪 RRP 的每日变化。我注意到它比上次检查时走高了,这令人费解,因为我预计它会继续下跌,因为美国财政部发行了净国库券 (T-bill)。我深入挖掘了一下,发现上涨始于 8 月 23 日,也就是鲍威尔调整薪资政策的那一天。接下来,我考虑了 RRP 飙升是否可以用粉饰门面来解释。金融机构通常会在季度末谎报其资产负债表状况。关于 RRP,金融机构通常会在季度末将资金存入该设施,并在下一周将其取出。第三季度将于 9 月 30 日结束,因此粉饰门面并不能解释激增的原因。

然后我想,货币市场基金 (MMF) 会不会为了寻求最高和最安全的短期美元收益率而出售国库券,并在 RRP 中存入现金,因为国库券收益率下降了?我在下面绘制了一张 1 个月(白色)、3 个月(黄色)和 6 个月(绿色)国库券的图表。垂直线标记了以下日期:红线 - 日本央行加息的时间,蓝线 - 日本央行屈服并宣布如果他们认为市场反应不佳,未来将不会考虑加息的时间,紫线 - 杰克逊霍尔演讲的那天。

货币市场基金基金经理必须决定如何从新存款和到期国库券中获得最大收益。RRP 收益率为 5.3%,如果收益率略高,资金将投资于国库券。从 7 月中旬开始,3 个月和 6 个月国库券收益率跌至 RRP 收益率以下。然而,这主要是由于市场预期美联储将大幅宽松政策,因为强势日元引发套利交易解除。1 个月国库券收益率仍略高于 RRP 收益率,这是有道理的,因为美联储尚未给出 9 月降息的前瞻性指引。为了证实我的猜测,我绘制了 RRP 余额图表。

RRP 余额普遍下降,直到 8 月 23 日鲍威尔在杰克逊霍尔发表讲话,宣布 9 月降息(上图中垂直白线表示)。美联储将于 9 月 18 日召开会议,联邦基金利率将至少下调 5.00% 至 5.25%。这证实了 3 个月和 6 个月国库券的预期走势,1 个月国库券收益率开始缩小差距。RRP 收益率只会在降息后的第二天下降。因此,从现在到 9 月 18 日,该工具在所有合适的收益工具中提供最高的收益率。可以预见的是,随着货币市场基金经理最大化当前和未来的利息收入,鲍威尔讲话后 RRP 余额立即开始上升。

虽然比特币在鲍威尔发布薪资调整消息当天最初飙升至 64,000 美元,但在过去一周内回吐了 10% 的法定美元价格。我认为比特币是跟踪美元法定流动性状况的最敏感工具。一旦 RRP 开始上涨至约 1200 亿美元,比特币就会暴跌。不断上涨的 RRP 会消除货币,因为它们在美联储的资产负债表上处于惰性状态,无法在全球金融体系中重新利用。

比特币波动性极大,因此我接受批评,即我可能对一周的价格走势解读过深。但我对事件的解释与观察到的价格走势非常吻合,无法用随机噪音来解释。验证我的理论很容易。假设美联储在 9 月会议前不降息,我预计国库券收益率将稳固地低于 RRP。因此,RRP 应该会继续上升,比特币最好在这些水平附近波动,最坏的情况是缓慢下跌至 50,000 美元。让我们看看情况如何。

我的观点转变让我的手悬停在购买按钮上。我不会出售加密货币,因为我是短期看跌者。正如我将解释的那样,我的悲观情绪是暂时的。

失控的赤字

美联储没有采取任何措施来控制通胀最重要的因素:政府支出。只有当政府无法承担赤字融资成本时,政府才会减少支出或增加税收。美联储所谓的限制性政策只是说说而已,它的独立性是一个教给易受骗的经济学家追随者的可爱故事。

如果美联储不收紧条件,债券市场就会收紧。就像美联储 2023 年暂停加息后 10 年期国债收益率意外上升一样,美联储 2024 年的降息将刺激收益率向危险的 5% 迈进。

为什么 5% 收益率的 10 年期美国国债对美国治下的金融体系的健康如此危险?要回答这个问题,这是因为这是坏女孩耶伦去年认为有必要介入并注入流动性的水平。她比我更了解随着债券收益率的上升,银行体系有多糟糕;根据她的行为,我只能猜测问题的严重程度。

就像一条狗,她让我习惯于在受到某些刺激时期待回应。5% 的 10 年期美国国债收益率将阻止牛市的强劲发展。它还将重新引发人们对非“大到不能倒”银行资产负债表健康状况的担忧。抵押贷款利率将上升,降低住房负担能力,这是本届选举周期美国选民面临的一个大问题。所有这些都可能在美联储降息之前实现。鉴于这些情况以及耶伦对民主党满洲候选人卡马拉·哈里斯的坚定忠诚,这些红底将席卷整个“自由”市场。

显然,坏女孩耶伦只有在尽一切可能确保卡马拉·哈里斯当选美国总统后才会停下来。首先,她将开始削减国库一般账户 (TGA)。耶伦甚至可能就她希望耗尽 TGA 的愿望提供前瞻性指引,以便市场迅速做出她希望的反应……加大力度!然后,她将指示鲍威尔停止量化紧缩 (QT),并可能重启量化宽松 (QE)。所有这些货币政策对风险资产,尤其是比特币都是利好的。假设美联储继续降息,货币供应注入的规模必须足够大,以抵消不断上升的 RRP 。

耶伦必须迅速采取行动,否则情况可能会演变成一场对美国经济的全面选民信心危机。这将意味着哈里斯在投票箱前的死亡……除非奇迹般地发现一些邮寄选票。正如斯大林可能说过的那样,“重要的不是投票的人;而是计票的人。”我开玩笑……我开玩笑 ;)。

如果这种情况发生,我预计干预将在 9 月底开始。从现在到那时,比特币充其量只会继续下跌,而山寨币可能会跌入更深的低谷。

我曾公开表示,牛市将在 9 月重新开始。我改变了主意,但这丝毫不影响我的定位。我仍然以无杠杆的方式做多。我投资组合中唯一的补充就是增加可靠的 shitcoin 项目的头寸规模,这些项目的折扣越来越大,低于我对公允价值的认知。一旦法定流动性水龙头可预测地提高,那些用户支付真金白银使用产品的项目的代币将激增。

对于那些拥有月度 PNL 目标的专业交易员或使用杠杆的周末战士来说,soz,我的短期市场预测并不比抛售加密货币好。我有一个长期偏见,即运行系统的笨蛋会诉诸印钞来解决所有问题。我写这些文章是为了将当前的金融和政治事件置于背景中,并观察我的长期假设是否仍然有效。但我保证有一天我的短期预测会更准确……也许……我希望 ;)。

比特币行情

——